La toma de decisiones financieras importantes es un requisito clave para el éxito de sus inversiones. Estuve viendo los artículos que escribí sobre inversiones, alcanzar objetivos y evitar errores financieros y me di cuenta que no había tratado el tema de la toma de decisiones financieras. Hoy es el día. Este artículo tiene distintos objetivos.

El primero es definir lo que es la toma de decisiones financieras. Luego, trataremos el tema de gastos e inversiones ya que estas son las áreas en las que la toma de decisiones financieras tiene más impacto. Hablaremos de los factores que influyen negativamente en estas dos esferas. Finalmente, presentaré un par de modelos de tomas de decisiones que me parecen efectivos. Le sugiero que elija el que le parezca más conveniente y lo implemente. Los modelos de tomas de decisiones tienen la ventaja que, además de utilizarse para la administración de finanzas, también se pueden utilizar en otras áreas de su vida. Comencemos.

Definición de toma de decisiones financieras

La toma de decisiones financieras es el proceso que consiste en evaluar los pros y las contras de una decisión relacionada con el uso del dinero. Parece muy simple, ¿verdad? En la mayoría de los casos, el estado de sus cuentas bancarias y de inversión es una buena indicación sobre si ha tomado buenas o malas decisiones financieras. Dejando de lado las circunstancias extremas, la riqueza o pobreza a largo plazo son generalmente productos derivados de las decisiones que tomamos.

Siempre que se desea lograr algo valioso en la vida, la toma de decisiones financieras comienza con la identificación de objetivos. Planificar objetivos. La planificación permite realizar acciones inteligentes. Las acciones inteligentes a lo largo de un período de tiempo producen resultados.

Gastos: hacer las preguntas correctas

Si bien estamos convencidos de que siempre tomamos decisiones racionales, no siempre es así en este ámbito. Como seres humanos, somos en gran parte criaturas emocionales. Debe aprender a preguntarse “¿Por qué?” Por qué el auto nuevo, la casa, el par de zapatos Gucci. ¿Ese producto representa una solución emocional a alguna cosa que está sucediendo en su vida? ¿Se trata de una compra por deseo o necesidad? No hay nada malo en comprar cosas solo porque las deseamos, pero los «deseos» caros deben esperar hasta que usted se encuentre en una buena situación financiera.

Cuando toma una decisión financiera, debe ser conciente sobre qué persona y qué cosa influyen en esa decisión. ¿Se trata de una compra para tener lo mismo que los Martinez? ¿Es por una publicidad de la tele o por ver las cosas fabulosas que hacen sus amistades en las redes sociales que usted está destruyendo sus tarjetas de crédito?

El «reality» de las redes sociales

En los foros públicos, las personas tratan de mostrar solo la mejor parte de sus vidas. ¿No me cree? Conéctese a su cuenta de Facebook, Instagram o Snapchat. Cuente cuántas fotos hay de personas deprimidas o que no la están pasando bien. Le apuesto que no va a encontrar demasiadas. Al igual que en la tele, lo que usted ve en las redes sociales son cosas censurables o falsas. ¡Oh! ¿Y los Martinez? Casi siempre están endeudados, por eso, imitarlos no sería una buena decisión financiera. Competir con las fabulosas escenas de una vida editada es una muy mala idea. Es una idea pésima en el área de finanzas.

Una excelente regla que utilizo para evaluar las compras de la categoría «deseos» es la regla gastar x 5. Para resumirla en pocas palabras, esta regla establece que “Si usted no tiene dinero para comprar 5, no puede comprar 1”. La regla parece muy simple. Pero, como decía Leonardo da Vinci,: “La simplicidad es la máxima sofisticación”.

Resista a la urgencia de gastar dinero para crear una vida que es irreal. En el día a día, es mucho mejor enfocarse en crear sistemas para incrementar su margen financiero. Esto generalmente se logra realizando de manera consistente las mismas tareas, lo que puede parecer algo aburrido. Usted debe priorizar sus objetivos a largo plazo antes que tratar de subir a un nivel imaginario.

Inversiones

Al igual que con los gastos, el éxito en las inversiones se basa en la toma de buenas decisiones financieras. Lo primero es desarrollar la actitud emocional y psicológica de un inversionista existoso. Como ya lo he repetido muchas veces en otros artículos, el éxito en las inversiones depende más de la manera en la que se maneja usted que de la manera en la que maneja su dinero. El proceso de invertir es la parte más fácil. Implementar los mecanismos de inversión mediante una toma de decisiones financieras objetiva marca con frecuencia la principal diferencia entre ganancias grandes o mediocres.

En otras palabras, es mucho más importante no hacer tonterías por influencias externas que las acciones o el fondo mutuo que seleccione.

Psicología

En mi guía para comenzar a invertir en el mercado de valores, dedico una sección entera a la comprensión y el desarrollo de la psicología. Dos libros que recomiendo leer son “What I Learned Losing A Million Dollars” (Lo que aprendí perdiendo un millón de dólares) e “Influencia: La Psicología de la Persuasión”. Ambos libros son estudios profundos sobre los prejuicios cognitivos que pueden afectar de manera negativa la toma de decisiones acertadas. Si aún no ha leído ninguno de ellos, le recomiendo añadirlos a su lista de lecturas.

Correr la maratón

Es importante ver al proceso de inversión en los mercados financieros como una maratón y no como una carrera. Al pensar en períodos de 5 a 10 años, usted reducirá considerablemente su nivel de estrés. Un aspecto importante de la toma de decisiones acertadas es tener la capacidad de filtrar información. No toda la información es útil. En realidad, me arriesgo a decir que la mayoría de la información que encuentra relacionada con las finanzas es perjudicial para su proceso de toma de decisiones.

“El precio del petróleo aumenta. El precio del petróleo baja. La empresa X pierde ganancias por 3 centavos. La empresa Y está negociando para adquirir la empresa X. El Dow baja un 1.2%. El Dow sube un 1.5%”. En casi todas las situaciones este tipo de información no es importante. No debería ser el factor principal de sus decisiones de inversión. Usted no debe desarrollar el hábito de comprar o vender en base al entusiasmo de otra persona. Debe darse cuenta de que no hacer nada es hacer algo y generalmente representa una buena toma de decisiones.

Ideas de Warren sobre el asunto

En una de sus cartas a los accionistas de Berkshire, Warren Buffett les brindó estos sabios consejos:

“La inactividad representa un comportamiento inteligente. Ni a nosotros, ni a la mayoría de los directores de empresas se les ocurriría vender impulsivamente filiales altamente redituables porque se predijo un pequeño movimiento en el índice de descuento de la Reserva Federal o porque un experto en Wall Street cambió su opinión sobre los mercados. ¿Por qué deberíamos comportarnos de manera diferente con nuestras participaciones minoritarias en fabulosas empresas? El arte de invertir en empresas públicas de manera exitosa es algo diferente del arte de adquirir filiales de la misma manera. En cada caso, usted desea adquirir simplemente, a un precio razonable, un negocio con excelente rendimiento y gestionado de manera eficiente y honesta. Por lo tanto, usted solo debe controlar que se mantengan estas condiciones.”

En fin, no permita que otros piensen por usted. Los elementos 1 y 2 de mi lista de errores a evitar al invertir hacen hincapié en este punto. Elabore su propio análisis, desarrolle un plan y manténgase firme. Aún con la toma de excelentes decisiones financieras, para una inversión exitosa debe correr una maratón, no una carrera. Usted no se vuelve rico en el mercado de valores comprando y vendiendo participaciones constantemente. Usted se vuelve rico quedándose de brazos cruzados y dejando que el poder del tiempo y el interés compuesto hagan su trabajo. Si usted no lo logra, el mercado de valores se va a convertir en un entretenimiento muy caro. Seguramente, este no es el tipo de entretenimiento que desea.

Ideas para reflexionar y el modelo del conocimiento superficial

3 preguntas que debe realizarse al elaborar su filtro de información son:

- ¿De qué manera lo que leo o escucho se relaciona con mi método de inversión documentado?

- Si no hubiese escuchado o leído algo de “X”, ¿estaría comprando estas acciones ahora?

- ¿Estoy dejando que hechos irrelevantes influyan en mis decisiones financieras?

Responda sinceramente a estas preguntas cada vez que necesite hacer algo con sus inversiones.

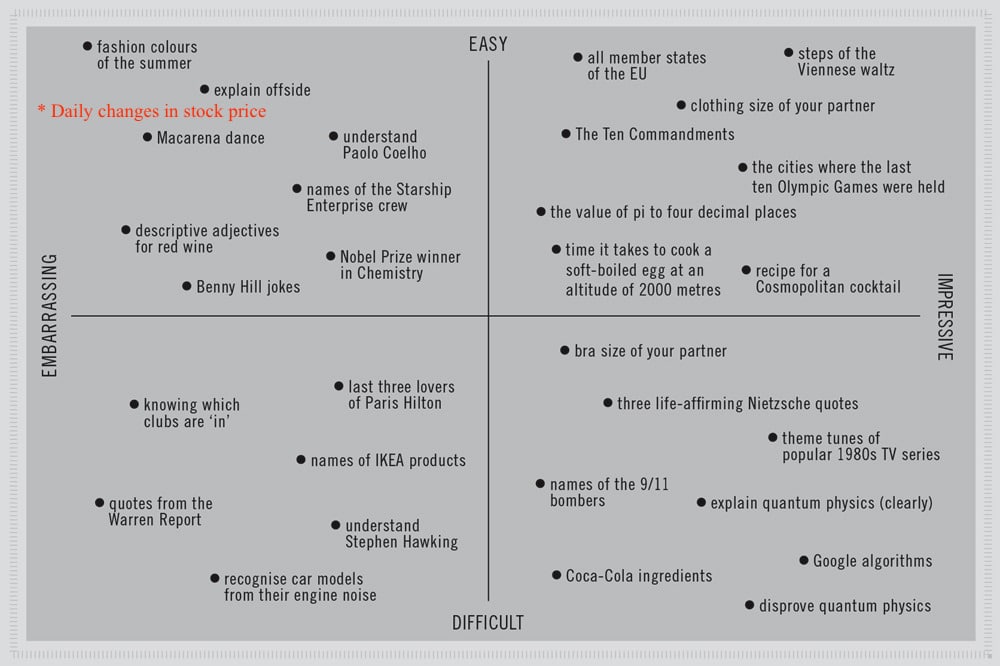

Finalizaremos esta sección con el modelo del conocimiento superficial. Este modelo fue presentado por los autores de El libro de las decisiones como una forma humorística de mostrar una matriz de información que si bien es impresionante, no es para nada importante. En el cuadrante izquierdo superior incluí la variación diaria del precio de las acciones ya que esta información se puede obtener fácilmente pero resulta muy complicado clasificarla como importante. Mire qué más hizo en el modelo.

Modelo del conocimiento superficial

Mi modelos de toma de decisiones financieras

Antes de finalizar con este tema, me gustaría hablar de un modelo que utilizo diariamente para tomar mis decisiones financieras. Este modelo me permite establecer prioridades de mis esfuerzos.

Priorizar esfuerzos: el Principio de Pareto

A comienzos del siglo XX, un economista italiano llamado Vilfredo Pareto observó que un 80% de la riqueza de Italia estaba controlada por un 20% de la población. Esta revelación de que el 20% de la población controla el 80% de la influencia fue denominada el Principio de Pareto o la “regla 80/20”.

La regla de Vilfredo a veces se extiende hasta áreas que van más allá de la creación de riqueza. Un 20% de la población comete el 80% de los delitos, un 20% de las personas causan el 80% de accidentes de tráfico y así sucesivamente. Observe su guardarropas. ¿No es verdad que solo usa un 20% de sus prendas de vestir durante el 80% del tiempo? Esto es tal cual lo que me sucede a mi. Tenga en cuenta su lugar de trabajo. No es raro descubrir que la mayor parte del trabajo importante la hace el 20 % de los empleados. Es extraño, pero casi siempre es verdad.

Aplicación de la regla 80/20

¿Cómo podemos utilizar este modelo para tomar mejores decisiones financieras? Una excelente manera es reconocer que el 80% de nuestro éxito financiero se debe al 20% de nuestros hábitos de gastos e inversiones.

Gastos

Si bien algunos pequeños gastos periódicos pueden influir en nuestra posición financiera, son las decisiones menos comunes (el 20%) las que marcan la gran diferencia. Por ejemplo, tomar café de una marca reconocida todas las mañanas puede impactar de manera negativa en sus finanzas a lo largo del tiempo. Y por lo tanto, la compra de objetos como automóviles de lujo, barcos y casas tiene un impacto financiero mucho mayor. Una opción (café caro) puede ser una condena a muerte por heridas graves, mientras otras (automóviles, barcos, casas, hábitos caros) pueden ser el equivalente a la guillotina financiera.

El café, los servicios de streaming y restaurantes representan un 80% de las compras que tienen un impacto financiero relativamente bajo. Los objetos de lujo, los hábitos caros y las casas (20% de las compras) se adquieren con mucho menos frecuencia pero tienen el mayor impacto financiero. Antes de que me envíe comentarios odiándome, déjeme decirle que me encanta disfrutar de un buen café latte y que los automóviles son mi debilidad. Simplemente utilicé el café y los automóviles para ejemplificar este tema. Es muy importante reconocer el rol que cada compra desempeña en el amplio panorama de su situación financiera. También debe tener en cuenta que algunas cosas, como comer afuera, pueden representar hábitos que generan grandes gastos y conducen a borrar las líneas que se encuentran entre el 80% y el 20%.

Resumiendo:

- 80% de nuestras compras crean un 20% del impacto financiero (café, servicios de streaming, restaurantes, etc.)

- El restante 20% de nuestras compras crea el 80% del impacto financiero (automóviles, barcos, casas, etc.)

Dedique más tiempo a controlar ese 20% de compras. El control de los gastos en este ámbito es la mejor manera de comenzar a mejorar su posición financiera.

Invertir

El Principio de Pareto tambien se aplica en la esfera de las inversiones. Cuando usted divide una inversión exitosa en sus partes básicas, todo se reduce a dos cosas: análisis de los valores y toma de decisiones objetivas. Estas 2 cosas constituyen el 20%. En cambio, al leer los artículos del Wall Street Journal, seguir los consejos de CNBC y mirar constantemente las cotizaciones de la bolsa, todo esto forma parte de la categoría del 80%.

No quiero decir que no sea importante saber lo que sucede regularmente en los mercados de valores. Pero trato de remarcar que esas actividades no contribuyen al éxito de las inversiones a largo plazo como comúnmente se piensa. Como los fondos índice constituyen una manera de entrar en el mercado de valores sin mucho riesgo, los inversores que tengan una visión a largo plazo no necesitan un análisis muy profundo. La parte del 20 % de inversión es bastante simple. Lo que hace falta es aprender a manejar las emociones.

Concéntrese en el 20 % que mejora verdaderamente la toma de decisiones financieras. Ese 20% qes el responsable de gran parte del éxito de sus inversiones y lo libera para que pueda hacer otras cosas en su tiempo libre.

Intentarlo juntos

El tiempo que dedica a mejorar su proceso de toma de decisiones le generará grandes beneficios con el correr de los años. Usted se convertirá en una máquina de filtrado de información con la capacidad de decidir rápidamente qué información es importante para el logro de sus objetivos y cuál debe descartar.

Como resultado de este esfuerzo usted podrá tomar mejores decisiones de gastos e incrementará su cartera. Tenga en cuenta que no debe restarle importancia al hecho de comprender y mejorar su psicología como parte de este proceso. Si se rinde a la tentación de pegar un salto hacia las inversiones, podría ser un gran error. Para poder tomar buenas decisiones financieras hay que comenzar desde la base.

Los 2 libros que recomendé anteriormente (“What I Learned Losing A Million Dollars” -Lo que aprendí perdiendo un millón de dólares- e “Influence: The Psychology of Persuasion” -Influencia: La Psicología de la Persuasión-) establecen una base excelente para este proceso. Una vez que los lea, usted estará en mejores condiciones de decidir qué conocimientos necesita para completar su matriz del proceso de toma de decisiones.

¿Qué piensa? ¿Hay otros ámbitos aparte de gastos e inversiones en los que usted se beneficiaría aplicando los modelos del conocimiento superficial y el Principo de Pareto? Me gustaría conocer su opinión. Escriba sus comentarios abajo.

Una fabulosa herramienta GRATIS que utilizo personalmente para el control de mi cartera es Personal Capital. Al hacer clic en este enlace para registrarse para una cuenta gratis, tanto usted como yo recibiremos U$D 20. Cada granito de arena cuenta, ¿verdad?