Si desean saber cuál es su riqueza, seguramente les aconsejarán que deben calcular su patrimonio neto. En un nivel muy básico, probablemente utilizarán esta fórmula:

- Elaborar una lista de todos los activos (lo que poseen) y sumar los valores

- Elaborar una lista de todos los pasivos (lo que deben) y sumar ambas listas para obtener el total de la deuda

- Restar el total de los pasivos al total de activos

- Rezar para que el número que resulte sea positivo

En otras palabras Capital neto = Activos – Pasivos.

Si este es el cálculo que utilizan para determinar el estado financiero, van a sorprenderse al saber que no es la mejor manera de medir la riqueza real.

Por qué su cálculo es probablemente impreciso

Si bien la mayoría de las personas utilizan el procedimiento anterior para calcular su patrimonio neto, es probable que el número que obtengan les presente un panorama que sea más positivo que la realidad. Todo depende de cómo se calcula el primer paso. El problema surge de lo que consideramos activos.

Activos

Pidan a sus amistades, familiares o a cualquier persona que hagan una lista de sus activos. La mayoría va a incluir cosas como “el capital de mi casa, el auto, ahorros, el saldo del plan 401k y otras inversiones». Esta lista probablemente refleje los tipos de elementos que consideran que representan un activo. Con algunos, estoy de acuerdo. Con otros, no tanto. Tomemos como ejemplo la casa y el auto.

El valor de la casa y el auto es muy subjetivo. Muchas personas utilizan las herramientas de sitios web tales como Zillow y Autotrader para determinar el valor de su casa o de su auto. Independientemente de lo que digan los sitios web, solo en el momento en que intentan vender esos bienes es cuando conocen el verdadero valor de los mismos. Aún si pudiesen saber con exactitud el valor de su casa y de su auto, yo no los consideraría como activos.

Esto tiene que ver con la verdadera definición de un activo. Yo considero un activo a todo lo que pone dinero en mi bolsillo de manera regular. En términos simples, un activo es un instrumento que produce ingresos que pueden utilizarse para gastos de la vida o para hacer crecer el patrimonio neto. Algunos ejemplos de activos incluyen acciones que pagan dividendos, bonos, fondos índice, empresas rentables y propiedades para alquilar. Todos estos activos producen ingresos para el propietario de manera regular.

Si tratamos de incorporar a la lista nuestra casa o automóvil particular, veremos que no encajan. A menos que alquilen una parte de sus casas o sean conductores de Uber o Lyft, estos bienes no producen ingresos. A decir verdad, son bienes que cuestan dinero ya que necesitan mantenimiento, impuestos y seguros. A lo sumo, estos bienes podrían considerarse como neutrales.

Obligaciones

La mayoría de las personas no tiene problemas en identificar las obligaciones en su vida. Yo tampoco. Solo hay que dar una mirada al extracto bancario para identificar estas obligaciones. Una definición simple es cualquier cosa que les cueste dinero aparte de la comida, la ropa y la vivienda básica.

Algunos ejemplos comunes son la deuda de la tarjeta de crédito, la hipoteca, los préstamos estudiantiles, los préstamos de automóviles y los gastos de mantenimiento. Todas estas obligaciones consumen capital y no ofrecen un retorno financiero consistente. Dejando de lado las definiciones básicas, veamos dos maneras de calcular el patrimonio neto: patrimonio neto aumentado y patrimonio neto líquido.

Vamos a abordar rápidamente cada uno de ellas. Les daré toda la información para que ustedes decidan qué método elegir.

Activos vs pasivos

Patrimonio neto aumentado

Lo que muchas personas consideran como patrimonio neto, debería llamarse «patrimonio neto aumentado». Este término fue utilizado por primera vez por el desaparecido autor Thomas Stanley en su libro Stop Acting Rich: And Start Living Like a Real Millionaire (Deja de actuar como rico: comienza a vivir como un verdadero millonario). El patrimonio neto aumentado es el resultado de incluir cosas como el capital de la casa, el valor estimado del auto, obras de arte y relojes en la columna de activos del cálculo del patrimonio neto.

Veamos cómo quedaría. Nuestro amigo Nathan Normspend está de regreso. En este momento está calculando su patrimonio neto.

Lo que muchas personas consideran como patrimonio neto, debería llamarse "patrimonio neto aumentado".

Ron Henry Hacer clic para twitear

Cálculo de patrimonio neto aumentado

ACTIVOS

- Valor de la casa: U$D 350,000

- Automóvil: U$D 12,000

- Plan 401(k): U$D 20,000

- Cuenta de corretaje: U$D 16,000

- Ahorros: U$D 3,000

Total activos: U$D 401,000

PASIVOS

- Tarjetas de crédito: U$D 2,000

- Préstamos estudiantiles: U$D 33,000

- Préstamo de automóvil: U$D 8,000

- Hipoteca: U$D 225,000

Total pasivos: U$D 268,000

Patrimonio neto aumentado de Nathan: U$D 401,000 – U$D 268,000 = U$D 133,000

La mayoría de las personas realizan el cálculo del patrimonio neto según esta manera de Nathan. En el papel queda espectacular. Hagamos una prueba de esfuerzo a este número y veamos cómo actúa en la realidad. Por un momento, supongamos que Nathan se queda sin empleo. Continúa teniendo las mismas obligaciones. En esta situación, ¿cuáles son los elementos de la lista de activos que le van a dar de comer?

Supongamos que tiene más de 59 años y medio, solo tres de estos cinco «activos» van a poner dinero en su bolsillo para pagar los gastos. Podría contar con el interés de su cuenta de ahorros y el ingreso de dividendos que producen los valores de su cuenta de corretaje y el plan 401(k).

Nathan se da cuenta rápidamente de que lo que consideró como riqueza no tiene nada que ver. Su casa y su auto no son de ayuda en esta difícil situación. En verdad, tal vez estaría mejor si no los tuviera a esta altura de los acontecimientos.

Si el sistema de cálculo de patrimonio neto aumentado no funciona, ¿cómo se puede medir la riqueza real?

Patrimonio neto líquido: Una mejor medición de la riqueza

Para calcular de manera más precisa la riqueza de Nathan, se puede realizar el cálculo de su patrimonio neto líquido. Veamos qué resulta. Una forma fácil de pensar en el patrimonio neto líquido es preguntarse con cuánto dinero podrían disponer en menos de una semana. Esto nos sirve para realizar el cálculo en el caso de que necesitáramos dinero para una emergencia. Veamos que obtenemos.

ACTIVOS

- Valor de la casa: U$D 350,000

- Auto: U$D 12,000

- Plan 401(k): U$D 20,000

- Cuenta de corretaje: U$D 16,000

- Ahorros: U$D 3,000

Total activos: U$D 39,000

PASIVOS

- Tarjetas de crédito: U$D 2,000

- Préstamos estudiantiles: U$D 33,000

- Préstamo de automóvil: U$D 8,000

- Hipoteca: U$D 225,000

Total pasivos: U$D 268,000

Patrimonio neto líquido de Nathan: U$D 39,000 – U$D 268,000 = U$D -229,000

En lugar de tener un respaldo de U$D 133,000, la realidad muestra que Nathan tiene U$D 229,000 en negativo. ¡Uy! Si bien resulta muy doloroso comprobar esta versión del patrimonio neto, la misma refleja mejor su estado financiero. Es una manera más conservadora y realista de calcular el patrimonio neto como una forma de medición de la verdadera riqueza.

Algunos de ustedes podrían decir que Nathan podría vender su casa para tener un capital adicional. Y no se equivocarían. Él podría hacer eso. Solo que seguramente la tendría que vender a menor precio debido a la necesidad de dinero inmediata. De esta manera, solo podría incluir en su patrimonio un porcentaje del valor de su casa.

También hay que remarcar que necesitaría algún lugar para vivir. Por eso, a menos que planee vivir gratis con amigos o familiares, ese dinero se va a consumir.

Además, si Nathan tuviese menos de 59 años y medio, no podría utilizar todo el dinero que tiene en su plan 401K ya que le correspondería una multa del 10% por retiro anticipado. Como pueden ver, cualquiera sea a manera de calcular el patrimonio neto, las cosas siempre se complican.

Más importante que el patrimonio neto

A muchos de nosotros nos han hecho creer el mito de que la casa es nuestro mayor capital. La realidad es que la casa cuesta dinero y en épocas de crisis, a veces desearíamos no tenerla. Pregúntense si hoy tuvieran que dejar de trabajar, hasta cuándo podrían sobrevivir.

No quiero decir que está mal invertir dinero en una casa. Solo que, para muchas personas no debe considerarse como un bien. Lo mismo sucede con elementos tales como automóviles, relojes y obras de arte.

Crear inversiones que generen ganancias

El ejemplo de Nathan destaca la importancia de concentrarse en comprar activos que generen ingresos. La residencia personal, es el último lugar en el que deberían tener la mayoría de su patrimonio neto. En lugar de la casa, es más inteligente crear una cartera de activos que verdaderamente produzcan dinero.

Yo, personalmente, soy partidario de las acciones que pagan dividendos y de los fondos índice, pero cada uno puede elegir lo que mejor le parece. Tener propiedades para alquilar y crear una empresa exitosa también son muy buenas opciones para aumentar los ingresos por inversiones. Si los ingresos que producen regularmente los activos exceden permanentemente a los pasivos, esto significan que poseen riqueza. ¡Felicitaciones!

Los números no tienen gran importancia. Se pueden tener activos que producen U$D 60,000 por año y tener más riqueza que alguien que gana mucho más. Siempre que los U$D 60,000 cubran ampliamente los gastos a lo largo del año, poseen riqueza.

Por supuesto que no podrán llevar el estilo de vida que se piensa cuando se habla de personas que poseen riqueza, pero eso no tiene importancia. Al concentrarse en crear inversiones que generen ganancias, podrán construir una posición financiera verdaderamente sólida.

No se dejen atrapar nadando sin ropa

En algún momento de sus vidas, es probable que experimenten alguna situación que afecte negativamente los ingresos que reciben por trabajo. Puede ser una enfermedad, quedarse sin trabajo por despido o porque la empresa se va del país debido a cambios en la economía. Como dice Warren Buffett: « Solo cuando baja la marea se descubre quién ha estado nadando sin ropa «.

Cuando un evento financiero adverso se cruza en el camino, es muy importante contar con una cartera de inversiones diversificada que genera ganancias. Para comenzar, no es necesario contar con mucho dinero. Cuando se trata de inversiones exitosas, es fundamental adquirir paciencia y ser consistente. En el futuro, lo agradecerán.

"Solo cuando baja la marea se descubre quién ha estado nadando sin ropa".

Warren Buffett Hacer clic para twitear

Minimizar los gastos

Mientras se esfuerzan por crear activos que generen ingresos, no deben olvidarse de los pasivos. Al igual que una dieta saludable combinada con actividad física es una fórmula excelente para reducir peso, reducir los gastos es una manera importante de acelerar el patrimonio neto. Lo mejor es enfrentar el problema desde los dos lados. Se sorprenderán al ver lo que pueden lograr con unos pocos años de esfuerzo continuo.

Registrar el progreso

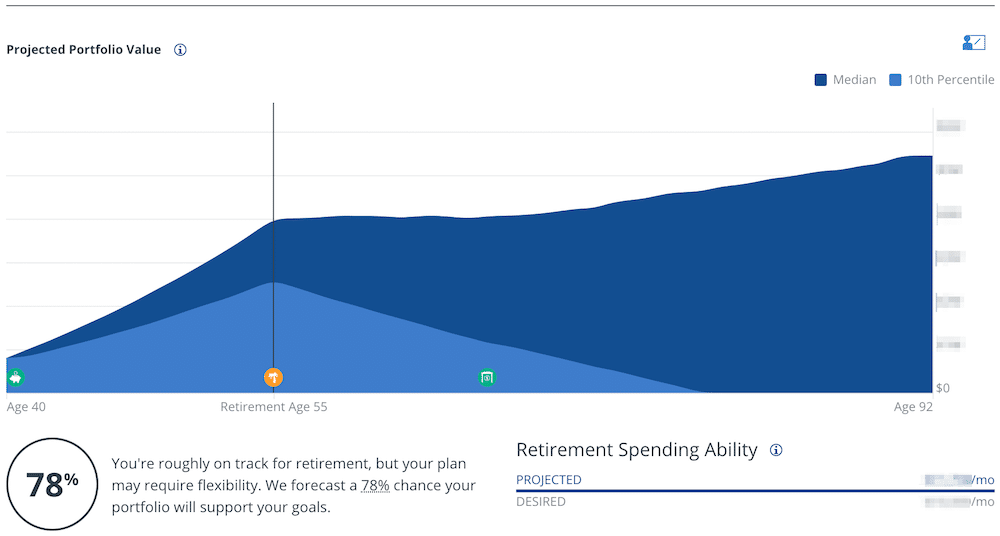

En este recorrido para aumentar el patrimonio neto líquido, es importante utilizar herramientas para registrar el progreso. Hay muchísimas opciones, desde hojas de cálculo hasta softwares de gestión de patrimonio gratis. La herramienta que yo utilizo se llama Personal Capital. Es totalmente gratis, funciona muy bien y posee distintos sistemas para registros y cálculos que son de gran utilidad en la gestión de finanzas.

Intentarlo juntos

El cálculo del patrimonio neto aumentado es el que se utiliza con mayor frecuencia porque seguramente causa mayor placer. Pero como vimos en el caso de Nathan, este método puede causarle sorpresas en épocas difíciles.

¿Qué piensan sobre la idea de utilizar el cálculo del patrimonio neto líquido en lugar del cálculo de patrimonio neto aumentado como una medición de riqueza? ¿Habían escuchado hablar sobre patrimonio neto aumentado antes de leer este artículo? Escríbanme un comentario abajo.

Una gran herramienta GRATUITA que utilizo personalmente para hacer el seguimiento de mi cartera es Personal Capital. Al hacer clic en este enlace para registrar tu cuenta gratuita, tanto tú como yo recibiremos 20 $. Cada granito de arena cuenta, ¿verdad?