Los préstamos estudiantiles se están convirtiendo rápidamente en la próxima mayor crisis que enfrenta la economía americana. Esta deuda puede limitar de diferentes maneras su futuro económico. Las deudas de préstamos estudiantiles con grandes cargas generalmente representan la compra de una casa, un auto, o inversiones para su futuro. Otra triste consecuencia es que muchos americanos temen o no pueden formar una familia por el miedo a no poder mantenerla a causa de la agobiante deuda. La realidad es que el dinero es muy importante para muchas cosas en la vida y las deudas dificultan la creación de un patrimonio.

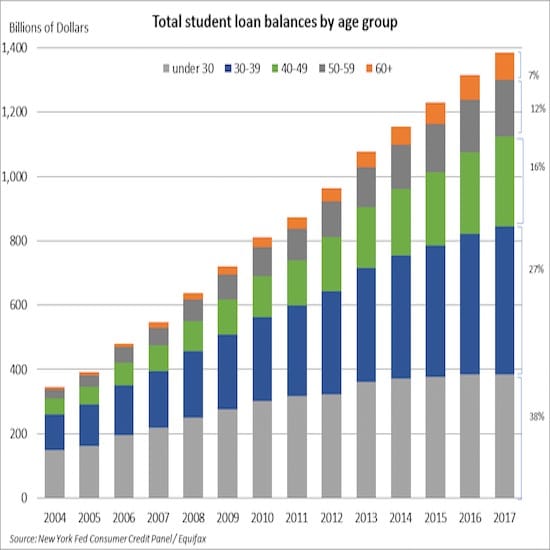

Se estima que el saldo pendiente del préstamo estudiantil en los Estados Unidos va a superar los dos trillones de dólares (dos millones de millones) en el 2022. La mayoría de los expertos coinciden en que probablemente una gran parte de esta deuda nunca se va a pagar ya que casi una cuarta parte de los estudiantes que han obtenido estos préstamos están en estado de morosidad o cesación de pagos. Es una locura pensar en esto. ¿¿¿Dos trillones de dólares???

Entonces, ¿cómo se sale de la deuda de los préstamos estudiantiles? Según a quién se le formule esta pregunta, se obtienen distintas respuestas. Algunos asesores aconsejan diferir los pagos. Otros recomiendan trabajar en la función pública por 10 años con la esperanza de obtener la condonación de la deuda. Y finalmente, están los planes de pago basados en el ingreso que básicamente significa pasarse toda la vida pagando la deuda estudiantil.

Obviamente, la mejor manera de sacarse de encima la deuda de un préstamo estudiantil es no haberla adquirido nunca. Pero seguramente no estarían leyendo este artículo si ese fuera el caso. Y, seamos realistas, la mayoría de nosotros no tiene una tía solterona adinerada que desee pagarnos los estudios.

Respuesta rápida para salir de la deuda por préstamo estudiantil

La mejor manera de saldar la deuda del préstamo estudiantil es maximizando y aumentando la productividad. Las prórrogas, la consolidación de deudas, el programa de condonación de préstamos por servicio público (PSLF) o los planes de pago basados en los ingresos son todos parches que no resuelven verdaderamente el problema. De acuerdo a la legislación vigente, la única manera garantizada de salir de una deuda por préstamo estudiantil es pagándola. Por eso, lo ideal es enfocarse en aumentar los ingresos que solo se logra aumentando la productividad. Utilicen cada dólar extra que llegue a sus manos para pagar la deuda.

Es así. Puedo asegurarles que esta es la respuesta rápida que funciona el 100% de las veces. Es la solución para deuda de préstamos estudiantiles financiados tanto con fondos públicos como privados. Pero no tienen por qué creer en mis palabras. Evaluemos algunas de las recomendaciones más comunes y veamos por qué son todas una mala idea.

Prórroga de deuda de préstamos estudiantiles

The best way to get rid of student loan debt is to focus on maximizing and increasing your productivity.

Ron Henry Click to Tweet

Deferring Student Loans

Seguramente no querrán obtener una prórroga de los pagos de sus préstamos estudiantiles, salvo que aún estén en la universidad y sin poder trabajar. A menos que el préstamo sea subsidiado por el gobierno federal, el interés continuará creciendo por más que no realicen los pagos.

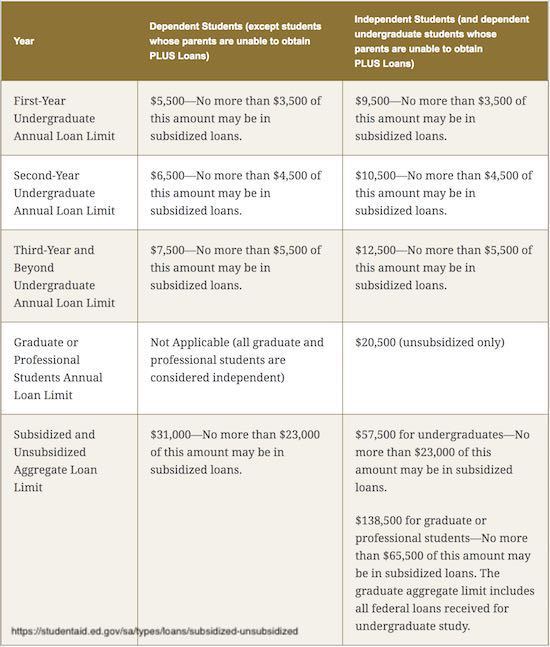

Para la mayoría de los beneficiarios, solo un pequeño porcentaje del préstamo estudiantil está subsidiado. El límite total actual para los préstamos estudiantiles subsidiados es de U$D 23 000. Esto es así tanto para estudiantes dependientes (que reciben ayuda de sus padres o familia) como para estudiantes independientes (que se pagan todos ellos mismos).

Significa que los saldos de la mayoría de las deudas de préstamos estudiantiles continúan aumentando por más que se encuentren en prórroga. No es el camino indicado. La deuda se debe pagar de todas maneras, por eso lo mejor es hacerlo lo más rápido posible.

Como referencia, adjunto el siguiente gráfico que muestra los límites agregados actuales del 2018/2019 de los préstamos estudiantiles subsidiados y no subsidiados.

El programa de condonación de préstamos por servicio público a la larga no funciona

El programa de condonación de préstamos por servicio público (PSLF) fue establecido por el congreso con la aprobación de la Ley de Reducción de Gastos Universitarios y Fomento de Acceso a los Estudios Superiores de 2007 (College Cost Reduction and Access Act of 2007). Este programa se creó con la finalidad de alentar a las personas a acceder a empleos de bajos salarios pero muy importantes para el sector público tales como el servicio militar, fuerzas policiales, educación pública y salud pública.

En teoría el programa PSLF permite a los beneficiarios del mismo obtener la condonación del saldo de la deuda del Programa Federal de Préstamos Directos (Programa directo de préstamos) después de haber prestado servicio en la función pública por al menos 10 años, y haber realizado 120 pagos válidos.

El motivo por el cual digo “en teoría ” es que hay muchas maneras de quedar descalificado. Si realizan un pago con mucha anticipación o mucho atraso, no se considera parte de los 120 requeridos. Si trabajan menos de 30 horas en promedio por semana a lo largo de un año, tendrán muy pocas posibilidades de ser aceptados. Hay muchas otras «trampas» que impedirán que sean aceptados cuando solicitan la condonación. Mientras investigaba para este artículo encontré estas nueve.

9 impedimentos para acceder al Programa de condonación de préstamos por servicio público

-

No poder inscribirse en un plan de pago basado en los ingresos

-

No obtener el formulario de certificación de empleo firmado por el empleador

-

No poder consolidar los Préstamos Federales Perkins o el Programa Federal de Préstamos para la Educación Familiar (FFEL) con un préstamo estudiantil directo

-

Presentar un Formulario de certificación de empleo incompleto o incorrecto

-

Considerar que el acceso al Programa de condonación de préstamos por servicio público es automático

-

Omitir pagos de préstamos estudiantiles

-

Pensar que su trabajo es el factor determinante cuando en realidad es el empleador

-

No aprovechar la expansión temporal del Programa de condonación de préstamos por servicio público

-

No presentar la certificación de ingresos todos los años

Cualquiera de estas opciones puede ser la causa del rechazo a la solicitud de acceso a un PSLF, lo que afecta seriamente las posibilidades de condonación de deuda. Si no cumplen con los requisitos tendrán 10 años de atraso en el camino y todavía seguirán atrapados con el todo el saldo por pagar.

¿Cuáles son sus perspectivas?

Si necesitan más pruebas de que un PSLF no es la mejor opción, miren un informe reciente del Departamento de Educación de los Estados Unidos. El informe muestra que solo 96 de 29 000 solicitudes de condonación de deuda fueron aprobadas. Déjenme explicarles con mayor claridad. El gobierno federal rechazó un 99.7 % de las solicitudes de condonación de deuda. Esto dice mucho sobre ellos.

Imagínense lo que se siente al ser rechazado después de haber trabajado 10 años en la función pública cobrando bajos salarios para conseguir una condonación de la deuda. También deben tener en cuenta que las personas que eligen este camino probablemente tengan un plan de pago basado en los ingresos. Esto normalmente significa que el capital del préstamo no se ha reducido demasiado en el período de 10 años.

Otra cosa que deben pensar es que no hay ninguna garantía de que el programa de condonación de deuda siga vigente en el futuro. Según el gobierno que esté en el poder, las prioridades cambian. El último presupuesto federal extiende de 15 a 20 años el período de pago de la deuda antes de la condonación dependiendo de si sacaron un préstamo para una carrera con título de grado o posgrado.

Esto es lo que dice el documento del presupuesto:

“A los beneficiarios con título de grado, se les perdonaría el saldo restante después de 15 años de amortización. A los beneficiarios con título de posgardo, se les perdonaría el saldo restante después de 30 años de amortización».

¿Les parece que pasar de 15 a 30 años de esclavitud con los salarios más bajos del mercado sea un buen plan financiero? Yo no lo creo.

Una mejor manera

En lugar de enfocarse en la forma menos dolorosa de salir de la deuda por el préstamo estudiantil, deberían concentrarse en la manera más efectiva .

Tienen que sacar rápido el «parche» en el enfoque del pago de la deuda del préstamo estudiantil. De esa manera, seguramente se sacarán de encima la deuda mucho más rápido. Podrán continuar con sus vidas sin tener que perder 10 años o más esperando por una ayuda del gobierno.

Maneras de maximizar y mejorar la productividad

Espero haberlos convencido de que esperar la condonación de la deuda, probablemente sea una estrategia perdedora. Y como hemos determinado que la mejor manera de salir de la deuda del préstamo estudiantil es pagándola, veamos algunas maneras de mejorar la productividad.

Les presentaré una lista de 7 que me parecen muy buenas.

1. Eliminar las pérdidas de tiempo

La tele, las redes sociales, pasar tiempo navegando en internet, puede representar una gran pérdida de tiempo. Para pagar las deudas de préstamos estudiantiles se necesita dinero y a esta altura del juego de hacer dinero se necesita tiempo. Eliminen o reduzcan seriamente todas las actividades que no los ayudan a sacarse la deuda de encima.

2. Perfeccionarse en sus profesiones

Todos tienen la posibilidad de mejorar en el trabajo. Si se perfeccionan en su especialidad asistiendo a seminarios, leyendo, y realizando cursos que no sean muy costosos podrán mejorar rápidamente en lo que hacen. Seguramente, sus empleadores notarán este esfuerzo y aumentará el valor económico que representan para la empresa. Cuanto más valiosos sean, más estarán dispuestos a pagarles.

3. Trabajar horas extras en el empleo actual

Si les pagan por hora, consulten sobre la posibilidad de hacer horas extras. No cuesta nada preguntar. Aún si la respuesta es «no», no estarán peor de lo que están ahora. El empleador actual ya los conoce, por eso tiene sentido comenzar por ahí cuando buscan oportunidades de aumentar sus ingresos.

4. Conseguir un segundo trabajo

Si son asalariados o no tienen una manera inmediata de aumentar los ingresos en sus empleos actuales, entonces deben pensar en un trabajo extra. Podrían ser conductores de Uber o Lyft, repartir pizzas o servir mesas. Se me ocurren estas tres opciones porque tienen horarios más flexibles. Son actividades que, gracias a su flexibilidad natural, se pueden combinar con el trabajo principal sin causar mucho trastorno.

5. Trabajo en línea

La mayoría de las personas tienen su trabajo actual por algún conocido. Aprovechen sus redes profesionales para encontrar nuevas oportunidades. Entres quienes ustedes conocen y quienes ellos conocen pueden encontrar alguien que les dé una mano para cambiar de empleo o encontrar un segundo trabajo.

6. Comenzar un negocio en línea

Un emprendimiento es una excelente opción para servir a los demás y al mismo tiempo aumentar los ingresos. Los negocios en línea al igual que un blog pueden generar buenos ingresos, pero demoran un tiempo en arrancar. Si deciden tomar este camino, les recomiendo hacerlo además de la opción 4 (Conseguir un segundo trabajo). Un trabajo extra les permitirá tener más dinero ahora para destinar a la deuda del préstamo estudiantil.

Crear un negocio en línea es una muy buena idea, pero es un juego a largo plazo.

7. Minimizar los gastos

Con todo el esfuerzo que están haciendo para aumentar sus ingresos, deben asegurarse de que el dinero no se vaya en gastos innecesarios. Los pequeños gastos constantes suman, por eso es necesario minimizarlos. Al terminar la universidad no es el momento de elevar el estilo de vida con la idea de que pueden pagar más adelante. Los préstamos deben ser la prioridad principal.

Es una maratón, no una carrera.

Si por casualidad, están leyendo este artículo antes de tomar un préstamo estudiantil, espero que hayan podido reflexionar. Realmente deben considerar si verdaderamente necesitan pagar su educación universitaria con una deuda. Hay otros caminos para estudiar que no requieren un gran endeudamiento por préstamos estudiantiles universitarios. Si son realistas y prácticos, podrán ahorrar muchísimo dinero y estrés.

Es importante darse cuenta que para saldar la deuda de un préstamo estudiantil se necesita mucho tiempo. La deuda no surgió de un día para otro, por eso no es realista pensar que podrían sacársela de encima de inmediato.

Cuando se sientan bajoneados por la situación, traten de concentrarse en lo que ganan al pagar la deuda. Reciben como recompensa la libertad de elección. Una vez que ya no tienen más esa deuda, se abren millones de oportunidades en sus vidas.

El dinero ya no será el factor determinante al elegir dónde trabajar. Eliminarán el estrés que ni siquiera sabían que tenían. Por supuesto que no es fácil. Simplemente, vale la pena.

Si tienen alguna otra idea sobre cómo saldar las deudas por préstamos estudiantiles, escríbanme un comentario abajo.

Aviso legal: La información de este artículo y el material complementario se proporcionan únicamente con fines informativos. No debe considerarse un asesoramiento jurídico o financiero. Para determinar cuál es la mejor opción para tus necesidades particulares, deberías consultar a un abogado, un asesor jurídico o financiero u otro profesional.

Does 15 to 30 years of bondage at below-market wages sound like a good financial plan to you?

Ron Henry Click to Tweet

Using Your 401k To Pay Off Student Loan Debt

Is cashing out your 401k to pay off student loan debt a good idea? The short answer is no. Any money withdrawn will be taxed at your ordinary income rate. If you’re younger than 59 ½ (which is probably true for most with student loans), you will also pay a 10% early-withdrawal penalty. This is incredibly damaging to your finances.

Just so the math is easy, let’s assume you have 401k balance of $100,000. Let’s also assume that between your federal and state income tax rate, you pay 30% of your salary to the IRS and state government.

If you decide to cash out your 401k to pay student loan debt, you’ll give up a total of 40% of your 401k balance in taxes and penalties. You’ll have turned that $100,000 into $60,000. There’s no way that you student loan interest rate isn’t high enough to offset losing 40% of your money. Don’t forget that by withdrawing money from your 401k, you’re also seriously damaging your retirement nest egg. It’s simply not worth it.

A Better Way

Instead of focusing on the least painful way to get rid of student loan debt, focus on the most effective way.

Take a “rip the band aid off quickly” approach to student loan debt repayment. You’ll get rid of the loans faster that way. It’ll enable you to get on with your life instead of wasting 10 years or more hoping for a government life line.

Ways to Maximize and Improve Your Productivity

Hopefully I convinced you that relying on loan forgiveness is likely to be a losing strategy. Since we’ve established that the best way to get out of student loan debt is to pay it off, let’s look at some ways to improve your productivity.

I’ll give you a list of 7 that I really like.

1. Eliminate Time Wasters

TV, social media, extraneous Internet surfing can be huge time sucks. Paying off student loans takes money and at this stage of the game making money is going to require time. Get rid or seriously reduce any activities that don’t contribute towards your ability to eliminate the debt.

2. Get Better at Your Profession

Everyone has the ability to do better in their current job. If you upgrade your skills through seminars, reading, and inexpensive courses, you can quickly become much better at what you do. Your employer is likely to take notice of this which will increase your economic value to the organization. The more valuable you are, the more they’re likely to pay you.

3. Work Extra Hours at Your Current Job

If you’re paid hourly, ask about working additional hours. It doesn’t hurt to ask. Even if they say “no” you’re really no worse off than you currently are. You already have track record with your current employer so it makes sense start there when looking for opportunities to increase your earning power.

4. Pick Up an Extra Job

If you’re salaried or there aren’t any immediate ways to increase your income at your current job, consider picking up a side hustle. You could drive for Uber / Lyft, deliver pizzas, or wait tables. Those three options came to mind because the hours tend to be more flexible. Their inherent flexibility makes it easier to blend them in with your primary job without causing too much disruption.

5. Networking

Most people have their current job because of someone they know. Leverage your professional network as a means to find new opportunities. Who you know and who they know can give you a leg up on changing jobs or finding side work.

6. Start an Online Business

Entrepreneurship is a great option for serving others while also increasing your income. Online businesses like a blog can generate great income, but they do take a while to get going. If you decide to go this route, I recommend doing this in addition to tip number 4 (Pick up an extra job). Having an extra job will give you more income now to throw at your student loan debt.

Building an online business is a great idea, but it’s more of a long-term play.

7. Minimize Your Expenses

With all the hard work you’re doing to increase your income, let’s ensure it’s not consumed by unnecessary expenses. Small recurring expenses do add up, so you’ll want to do all you can to minimize them. Immediately after college isn’t the time to drastically inflate your lifestyle under the assumption that you can always pay for it later. Your loans should be first priority.

401k Match for Student Loan Debt Repayment

In August of 2017, a private company asked the IRS to allow them to contribute 5% of the worker’s salary to their 401k plan as long as the worker paid at least 2% of their income towards student loan debt. The company no doubt made this request out of concern that their employees weren’t saving anything for retirement due to being saddled with student loan repayment.

The verbiage directly from the IRS letter reads as follows:

“Under the program, if an employee makes a student loan repayment during a pay period equal to at least 2% of the employee’s eligible compensation for the pay period, then Taxpayer will make an SLR nonelective contribution as soon as practicable after the end of the year equal to 5% of the employee’s eligible compensation for that pay period.”

“Taxpayer” in the statement refers to the company.

How the Plan Works

In a nutshell, as long as the employee provides evidence that they are paying at least 2% of their salary towards student loan debt, the company will make a matching 401k contribution equal to 5% of their salary. What’s especially nice about this is the employee isn’t required to actively contribute to their 401k in order to receive the benefit.

It’s an interesting concept that could be a great option for getting rid of your student loan debt while still saving for retirement. Before you get too excited, realize that this plan currently only applies to a single corporation. The letter doesn’t say who the company is. If the program sounds appealing to you, it might be worth bringing up to your company’s 401k plan sponsor.

If there’s enough demand, the IRS may very will consider allowing widespread adoption of the program. Can’t hurt to try.

It’s a Marathon not Race

On the slim chance that you are reading this prior to taking on student debt, I hope that this has given you a moment to think. Really scrutinize whether you really need a college an education paid for with debt to do your selected profession. There are other avenues for education that don’t require college or massive student loan debt. Being realistic and practical can save you lots of money and stress.

It’s important to realize that getting rid of your student loan debt by paying it off will take time. You didn’t create all the debt in a month so it’s not realistic to think that you can get rid of it immediately.

You didn’t create all the debt in a month so it’s not realistic to think that you can get rid of it immediately.

Ron henry Click to Tweet

When you feel down because of your situation, try shifting your focus to what you’re gaining by paying off the debt. You’re getting freedom of choice back. Once student loan debt is gone you open up a ton of options in your life.

Money will no longer have to be the determining factor when choosing where to work. You’ll eliminate stress in places you didn’t even know you had. It’s definitely not easy. It’s just worth it.

If you have any other ideas for getting rid of student loan debt, let me know in the comments below!

Legal Disclaimer: The information provided and accompanying material is for informational purposes only. It should not be considered legal or financial advice. You should consult with an attorney, CPA or other professional to determine what may be best for your individual needs.